ફોર્મ GSTR-3B કેવી રીતે ભરવું

ફોર્મ GSTR-3B કેવી રીતે ભરવું

18 મી જૂન, 2017 ના રોજ યોજાયેલી 17 મી GST કાઉન્સિલની બેઠકમાં સમગ્ર રાષ્ટ્રમાં વ્યવસાય માટે ખૂબ રાહત આપવામાં આવી. વિવિધ વેપાર અને ઔદ્યોગિક સંસ્થાઓ દ્વારા ઉઠાવવામાં આવેલી ચિંતાઓ સાંભળીને અને GSTના સરળ અમલને સુનિશ્ચિત કરવા, કાઉન્સિલે ફોર્મ GSTR -1 અને GSTR-2 માં ઈન્વોઈસ-દીઠ રિટર્ન ફાઇલિંગ માટે પ્રથમ બે માસ માટે સમયરેખા લંબાવવાનું નક્કી કર્યું.

18 મી જૂન, 2017 ના રોજ યોજાયેલી 17 મી GST કાઉન્સિલની બેઠકમાં સમગ્ર રાષ્ટ્રમાં વ્યવસાય માટે ખૂબ રાહત આપવામાં આવી. વિવિધ વેપાર અને ઔદ્યોગિક સંસ્થાઓ દ્વારા ઉઠાવવામાં આવેલી ચિંતાઓ સાંભળીને અને GSTના સરળ અમલને સુનિશ્ચિત કરવા, કાઉન્સિલે ફોર્મ GSTR -1 અને GSTR-2 માં ઈન્વોઈસ-દીઠ રિટર્ન ફાઇલિંગ માટે પ્રથમ બે માસ માટે સમયરેખા લંબાવવાનું નક્કી કર્યું.પ્રથમ બે મહિના – જુલાઇ 17 અને ઓગસ્ટ 17 માટે, વ્યવસાયોને ઇન્વર્ડ સપ્લાય અને આઉટવર્ડ સપ્લાયનો સારાંશ જાહેર કરતું ફોર્મ GSTR 3-B માં સરળ રિટર્ન ફાઇલ કરવા જોઈએ. જોકે, જુલાઈ અને ઓગસ્ટ માટે ફોર્મ GSTR -1 અને ફોર્મ GSTR -2 માં ઈન્વોઈસ-દીઠ વિગતો અનુક્રમે 5 સપ્ટેમ્બર અને 20 મી સપ્ટેમ્બર, 2017 સુધીમાં ફાઈલ કરવા જોઈશે.

સુધારેલ રિટર્ન ની સમયરેખાઓ

|

માસ |

GSTR-3B |

GSTR-1 |

GSTR-2 |

GSTR-3 |

|

જુલાઈ, 2017 |

20th August, 2017 |

10th October, 2017 |

31st October , 2017 |

10th November,2017 |

સુધારેલા રીટર્ન ની તારીખો વ્યવસાયોને નવા પરોક્ષ કર પ્રણાલીની વિવિધ જરૂરિયાતો સાથે સજ્જ કરવા માટે 25 દિવસનો વધુ સમય આપશે. આ ઉપરાંત, વચગાળાના સમયગાળા માટે રિટર્ન ફાઇલિંગમાં ચૂક માટે કોઈ લેઇટ ફી અને દંડ વસૂલવામાં આવશે નહીં.

વ્યવસાયોને GST હેઠળ ફાઇલ કરવા માટે પ્રથમ રિટર્ન એ ફોર્મ GSTR-3B હશે. આ બ્લોગમાં, ચાલો સમજીએ કે ફોર્મ GSTR-3B કેવી રીતે ભરવા

જો તમે Tally.ERP 9 રીલીઝ ૬ નો ઉપયોગ કરી રહ્યાં છો, તો તમે આ બ્લોગ પોસ્ટના બાકીના ભાગને છોડી શકો છો. ફોર્મ GSTR-3B સાથેની નવી રીલીઝ હવે ઉપલબ્ધ છે

GSTR-3B ફોર્મમાં 6 કોષ્ટકો છે. તમારે આઉટવર્ડ સપ્લાય, ઇનવર્ડ સપ્લાય, મળવા પાત્ર ITC, અને કર ચુકવણીની વિગતોની એકત્રિત વિગતો લેવાની જરૂર છે. ચાલો આ બાબતે વિગતવાર ચર્ચા કરીએ:

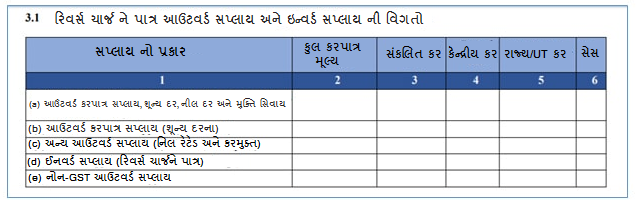

રિવર્સ ચાર્જ ને પાત્ર આઉટવર્ડ સપ્લાય અને ઇન્વર્ડ સપ્લાય ની વિગતો

ઉપરોક્ત કોષ્ટક (3.1) માં, લાગુ પડતા કુલ કર (IGST, CGST, SGST / UTGST) સાથે નીચેના પ્રકારના સપ્લાયના કુલ કરપાત્ર મૂલ્ય (બંને આંતર-રાજ્ય અને રાજયન્તર્ગત) મેળવવાની જરૂર છે:

- આઉટવર્ડ કરપાત્ર સપ્લાય, શૂન્ય દર, નીલ દર અને મુક્તિ સિવાય

- આઉટવર્ડ કરપાત્ર સપ્લાય (શૂન્ય દરના)

- નિલ રેટેડ અને કરમુક્ત તરફના આઉટવર્ડ સપ્લાય

- રિવર્સ ચાર્જ આધારે ચૂકવણી કરવા-પાત્ર ઇન્વર્ડ સપ્લાય

- નોન-GST આઉટવર્ડ સપ્લાય

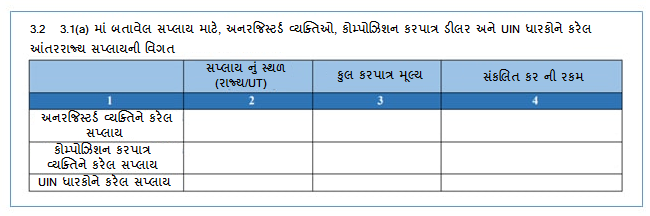

અનરજિસ્ટર્ડ વ્યક્તિઓ, કોમ્પોઝિશન ડીલર અને UIN ધારકોને કરેલ આંતરરાજ્ય સપ્લાયની વિગત

કોષ્ટક 3.1 માં જાહેર થયેલી આઉટવર્ડ સપ્લાયની વિગતોમાંથી, પોઇન્ટ નં. 1 માં ચર્ચા કર્યા મુજબ, તમારે અનરજિસ્ટર્ડ વ્યક્તિઓ, કમ્પોઝિશન ડીલર્સ અને UIN ધારકોને કરવામાં આવેલ આંતર-રાજ્ય આઉટવર્ડ સપ્લાયની વિગત આપવાની છે. આ વિગતોને રાજ્યવાર / કેન્દ્રશાસિત-પ્રદેશવાર કુલ કરપાત્ર મૂલ્ય અને આ સપ્લાય પર લેવાતી કુલ IGSTની સાથે હોવી જોઈએ.

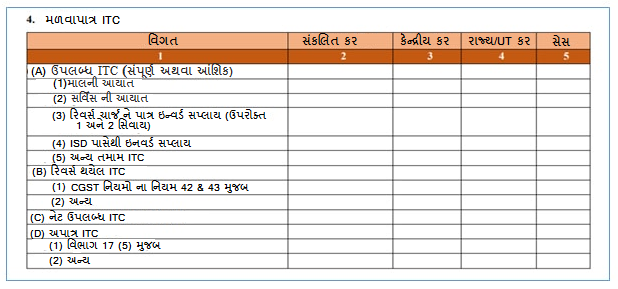

મેળવવાપાત્ર ઇનપુટ ટેક્સ ક્રેડિટ ની વિગતો

ઉપરોક્ત કોષ્ટકમાં, તમારે ITC પ્રાપ્યતા, રિવર્સ કરવા યોગ્ય ITC અને નેટ ITC ઉપલબ્ધ લખવાની જરૂર છે. નીચે આપેલી વિગતો આપને મેળવવાની જરૂર છે:

- ઉપલબ્ધ ITC (સંપૂર્ણ અથવા આંશિક): તમારે જેના પર ITC નો લાભ લીધેલ છે તે ઇન્વર્ડ સપ્લાય નું વિશ્લેષણ અપાવવાની જરૂર છે. તમારે મેળવવા યોગ્ય વિગતો નીચે આપેલ છે:

- માલની આયાત: : સામાનની આયાત પર ચૂકવવામાં આવેલી આઇજીએસટીની ટેક્સ ક્રેડિટ

- સર્વિસ ની આયાત: સેવાઓની આયાત પર ચૂકવવામાં આવેલાં આઇજીએસટીના ટેક્સ ક્રેડિટ.

- રિવર્સ ચાર્જ ને પાત્ર ઇન્વર્ડ સપ્લાય: રિવર્સ ચાર્જ ને પાત્ર ઇન્વર્ડ સપ્લાય જેવા કે સ્પોન્સરશિપ સર્વિસ, URD પાસેથી કરેલ ખરીદી વગેરે માલ કે સેવાઓની આયાત સિવાય, પર ચુકવેલ GST ની ITC લેવી જોઈએ. વધુ જાણકારી માટે વાંચો રિવર્સ ચાર્જ ને પાત્ર ઇન્વર્ડ સપ્લાય

- ISD પાસેથી કરેલ ઇનવોર્ડ સપ્લાય: ઇનપુટ સર્વિસ ડિસ્ટ્રીબ્યુટર (ISD) પાસેથી મેળવેલ ઇનપુટ ટેક્સ ક્રેડિટ. વધુ જાણકારી માટે અમારી ISD પરની બ્લોગ પોસ્ટ વાંચો.

- અન્ય તમામ ITC: ઉપરોક્ત સિવાય, અન્ય ઇન્વર્ડ સપ્લાય ની ITC અહીં મુકાવી જોઈએ.

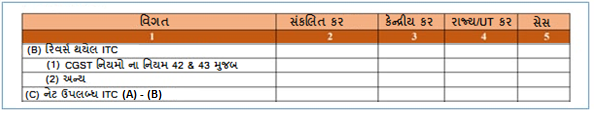

- રિવર્સ કરવાપાત્ર ઇનપુટ ટેક્સ ક્રેડિટ ની વિગત: આ કોષ્ટક હેઠળ, તમારે બિન-વ્યાવસાયિક હેતુ માટે અથવા અંશતઃ કરમુક્ત સપ્લાય માટે વપરાતી ઇનપુટ / ઇનપુટ સેવાઓ / કેપિટલ ગૂડ્ઝના વપરાશ પર રિવર્સ કરવાપાત્ર ITC મુકવી જોઈએ. ઉપરાંત, જો મૂડીગત માલનો ટેક્સ ઘટક અને પ્લાન્ટ & મશીનરી પર અવમૂલ્યનનો દાવો કરવામાં આવે તો, ITC મળી શકશે નહીં. આવું રિવર્સલ આ કોષ્ટકમાં લેવાવું જોઈએ.

કોષ્ટક 4 (એ) માં રિપોર્ટ કર્યા પ્રમાણે ઉપલબ્ધ ITC ઉપરના કોષ્ટક માં રિપોર્ટ થયેલ ITC ની રકમ થી બાદ થવી જોઈએ. વધેલ બેલેન્સ એ તમારી મળવાપાત્ર ITC થશે.

કોષ્ટક 4 (એ) માં રિપોર્ટ કર્યા પ્રમાણે ઉપલબ્ધ ITC ઉપરના કોષ્ટક માં રિપોર્ટ થયેલ ITC ની રકમ થી બાદ થવી જોઈએ. વધેલ બેલેન્સ એ તમારી મળવાપાત્ર ITC થશે.

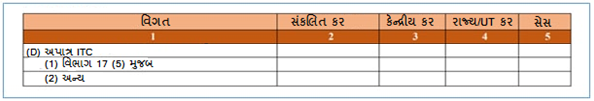

- અપાત્ર ITC ની વિગત: નેગેટિવ લિસ્ટ માં યાદી કરેલ ઇન્વર્ડ સપ્લાય પર ચુકવેલ GST એ ઇનપુટ ટેક્સ ક્રેડિટ ને પાત્ર થશે નહિ. આવા સપ્લાય પર ચુકવેલ GST આ કોષ્ટક માં રેકોર્ડ કરાવા જોઈએ.

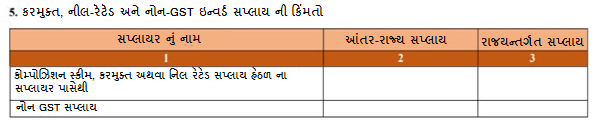

કરમુક્ત, નીલ-રેટેડ અને નોન-GST ઇન્વર્ડ સપ્લાય ની વિગતો

ટેક્સ ની ચુકવણી

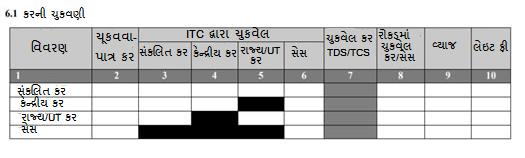

ઉપરોક્ત કોષ્ટકમાં (6.1), આપને સ્વ-નિર્ધારિત ચૂકવવાપાત્ર કર જાહેર કરવો પડશે. કોષ્ટક નં. 3.1 માં દર્શાવેલ રિવર્સ ચાર્જ પર ચુકવવાપાત્ર આઉટવર્ડ સપ્લાય અને ઇન્વર્ડ સપ્લાયની વિગતો પર આધારિત છે. ITC અને રોકડ થાપણના ઉપયોગ દ્વારા પેમેન્ટ ટેક્સનું ટેક્સ મુજબ નું વિશ્લેષણ આપવું જોઈએ.

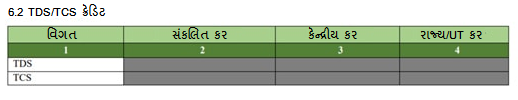

TDS/TCS ક્રેડિટ

ઉપરોક્ત કોષ્ટકમાં, તમારે TDS (સરકારી સંસ્થા દ્વારા રાખવામાં આવેલ કરવેરા) અને TCS (ઈ-કૉમર્સ ઑપરેટર દ્વારા રાખવામાં આવેલ કર) ની વિગતો મુકવાના છે. જો કે, આ જોગવાઈઓ GSTના પ્રારંભિક રોલઆઉટથી વિલંબિત છે. તદનુસાર, TDS અને TCS તેને વધુ સૂચિત કરવામાં ન આવે ત્યાં સુધી લાગુ નહીં થાય.

કૃપા કરી નોંધ લેશો:

કરપાત્ર સપ્લાયનું મૂલ્ય એટલે નેટ કરપાત્ર મૂલ્ય અને તેની ગણતરી માટેનું સૂત્ર નીચે આપેલ છે:

કરપાત્ર મૂલ્ય = ઈન્વોઈસ નું મૂલ્ય + ડેબિટ નોટસ નું મૂલ્ય – ક્રેડિટ નોટસ નું મૂલ્ય + તે જ મહિનામાં મેળવેલ એડવાન્સ ની રકમ જેના માટે ઈન્વોઈસ આપેલ નથી – ઈન્વોઈસ સામે એડજસ્ટ કરેલ એડવાન્સનું મૂલ્ય.

સ્ત્રોત: ટેલી સોલ્યુશન

ફેરફાર કરાયાની છેલ્લી તારીખ : 8/5/2019