ડીજીટલ ફાયનાન્સ સર્વિસીઝ

ડીજીટલ ફાયનાન્સ સર્વિસીઝ

એનો અર્થ એ થયો કે મોટાભાગની વસ્તી ડીજીટલ માધ્યમ વડે નાણાકીય વ્યવહારોકરે. બેંકો, લઘુધિરાણ સંસ્થાઓ, મોબાઇલ ઓપરેટરો, અને થર્ડ પાર્ટી વેપારીઓ મોબાઈલ ફોન દ્વારા પોતાની વસ્તુઓનું વેચાણ કરી શકે નાના વેપારીઓ પોતાની અનુકૂળતા પ્રમાણે પરંપરાગત બેન્કિંગને સ્થાને નીચા દરે બેઝિક સગવડો આપી પોતાનો વેપાર વધારી શકે છે.

ડીએફએસનાં મુખ્ય પ્રકારો

ડીએફએસનાં મુખ્ય પ્રકારો નીચે પ્રમાણે છે.

- કાર્ડ્સ

- યુએસએસડી

- એઈપીએસ

- યુપીઆઈ લેટ

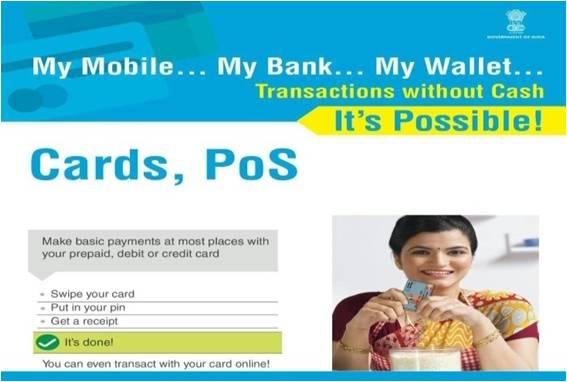

કાર્ડ્સ

આ કાર્ડ્સ શું છે?

સામાન્ય રીતે આ કાર્ડ્સ ગ્રાહકોની જરૂરિયાત પ્રમાણે બેંક દ્વારા આપવામાં આવે છે. વપરાશકરતા અને તેના વપરાશ પ્રમાણે આ કાર્ડ્સ ત્રણ પ્રકારમાં વહેચી શકાય છે. ડેબીટકાર્ડ, ક્રેડીટકાર્ડ અને પ્રીપેર્ડકાર્ડ.

કાર્ડના વિવિધ પ્રકારો શું છે?

- પ્રીપેર્ડકાર્ડ: આ કાર્ડ માર્યાદિત રકમ માટે વાપરી શકાય છે. આ કાર્ડ માટે ગ્રાહકના ખાતામાં અગાઉ જમા રકમ મુજબ રીચાર્જ કરાવવાનો હોય છે. જેમાં મોબાઈલનાં રિચાર્જની જેમ પુન: રીચાર્જ કરી શકાય છે. ઉપયોગમાટેતે સલામતછે.

- ડેબીટકાર્ડ: જે બેન્કમાં આપનું ખાતું(કરંટ/સેવિંગ્સ/ઓવરડ્રાફ્ટ)હોય ત્યાંથી આ કાર્ડ ગ્રાહકને આપવામાં આવે છે. આ કાર્ડના ઉપયોગથી તરતજ તેના ખાતામાંથી રકમ ડેબીટ કરવામાં આવે છે. ગ્રાહક તેના ખાતામાં હોય તેટલી રકમ સુધી કેશ વિડ્રો કરી શકે છે. આ કાર્ડના ઉપયોગથી વ્યક્તિ સ્થાનિક ફંડ ટ્રાન્સફર પણ કરી શકે છે.

- ક્રેડીટકાર્ડ: આ કાર્ડ બેંકો અને આરબીઆઈએ માન્ય કરેલી સંસ્થાઓ દ્વારા આપવામાં આવે છે. જેનો સ્થાનિક અને આંતરરાષ્ટ્રીય સ્તરે ઉપયોગ કરી શકાય છે. (જોઆંતરરાષ્ટ્રીયરીતેસક્રિયપૂરીપાડેલાહોયતો) ખાતેદારનાં ખાતામાં હોય એ કરતા વધુ રકમ આ કાર્ડથી ગ્રાહક ઉપાડી શકે છે. પરંતુ દરેક કાર્ડની પૈસા ઉપાડવાની મર્યાદા નક્કી કરવામાં આવે છે. એક ચોક્કસ સમયગાળામાં આ રકમ વપરાશકર્તા એ કાર્ડ ઈશ્યુ કરનાર કંપનીના નિયમાનુસાર વ્યાજ સાથે પાછી જમા કરી દેવાની હોય છે. આમ થવામાં વિલંબ થતા બેંક તે રકમ વ્યાજ સાથે જમા કરાવવાની થાય છે.

એટીએમ માંથી રકમ ઉપાડવા માટે ખાતેદારે તેમના ડેબીટ/ક્રેડીટકાર્ડનો બેંક દ્વારા અપાયેલ ચાર આંકાડાનો યુનિક પીનનંબર દાખલ કરવાનો રહે છે. ત્યારપછીએક દિવસની બેંક દ્વારા નક્કી કરેલ મહત્તમ રકમ તે ઉપાડી શકે છે.

ડેબીટકાર્ડ ની મદદ થી વપરાશકર્તા બેન્કમાં ગયા વિનાપણ તેના નાણાકીય વ્યવહારો, બેન્કનાં ખાતાનું બેલેન્સ શોધવું, ચેક અથવા કેશ જમા કરવી તેમજ ખાતાનું મીની બેલેન્સ મેળવી શકે છે.

મોટા સ્ટોર કે દુકાનોમાં ખરીદી કરતી વખતે નીચેની પ્રક્રિયાને અનુસરો.

મારે શા માટે આ કાર્ડનો ઉપયોગ કરવો જોઈએ ?- આ કાર્ડની મદદથી તમે ગમે ત્યાં શોપિંગ કરી શકો છો.

- આ કાર્ડ દુકાનોમાં, એટીએમ, વોલેટસ, માઈક્રો એટીએમ, ઓનલાઈન શોપીન્ગમાં ચૂકવણી કરવા વાપરી શકાય છે.

- એટીએમમાંથી રકમ ઉપાવા ડેબીટ અને ક્રેડીટ બંને કાર્ડનો ઉપયોગ થઇ શકે છે.

- દરેક પ્રકારના બીલની રકમની ચૂકવણી તમે કરી શકો છો.

- વપરાશકર્તા ટીકીતનું (એરલાઈન/રેલ્વે/બસ) બુકિંગ, હોટેલનું બુકિંગ કરી શકે છે, તેમજ રેસ્ટોરન્ટના બીલ પણ ચૂકવી શકે છે.

- જ્યાંપીઓએસ મશીન હોય તેવી દરેક જગ્યાએ આ કાર્ડનો ઉપયોગ કરી શકાય છે.

કાર્ડ કઈ રીતે મેળવશો?

- તમામ ગ્રાહકો જાહેર તેમજ ખાનગીક્ષેત્રની બેંકો પર ડેબીટ/રૂપિયા/ક્રેડીટકાર્ડને માટે અરજી કરી શકે છે.

- નાગરિકો તેમની લાગતી વળગતી બેન્કની શાખા પર ડેબીટકાર્ડ માટે અરજી કરી શકે છે.

- નાગરિકો તેમના ડેબીટકાર્ડને રૂપે કાર્ડ સાથે બદલી પણ શકે છે.

- જે નાગરિકોનાં બેન્કમાં ખાતા નથી તેમણે કાર્ડ મેળવવા બેન્કમાં ખાતું ખોલાવવું જરૂરી છે.

- સરકારી નિયમાનુસાર દરેક જનધન ખાતા ધારકો ને રૂપેકાર્ડ આપવામાંઆવશે.

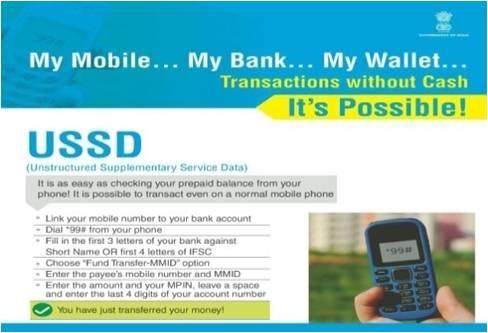

યુએસએસડી (અનસ્ટ્રકચર્ડ સપ્લીમેન્ટરી સર્વિસ ડેટા)

યુએસએસડી .અનસ્ટ્રકચર્ડ સપ્લીમેન્ટરી સર્વિસ ડેટા છે. દેશના દરેક સામાન્ય માણસોને બેન્કની સેવા મળી રહે તે એનો હેતુ છે. આ સેવા અંતર્ગત ગ્રાહકને ટેલિકોમ સર્વિસ પ્રોવાઇડર એક સિંગલ મોબાઈલ નંબર સાથે તે વિસ્તારની બેન્કિંગ સેવાઓ ઍક્સેસ કરવાની પરવાનગી આપે છે. તે ટૂંકા કોડ * 99 # રાષ્ટ્રીય યુનિફાઇડ યુએસએસડી પ્લેટફોર્મ (NUUP) દ્વારા ગ્રાહક દીઠ એક દિવસનાં રૂ. 5000 ચૂકવણી માટે વાપરી શકાય છે.

તમારે શું જોઇશે?

- બેન્કમાં ખાતું.

- જીએસેમ નેટવર્ક પર કોઈપણ મોબાઈલ નંબર

- ગ્રાહકે બેન્કમાં મોબાઈલ નંબર રજીસ્ટર કરાવવાનો રહેશે.

હું કઈ રીતે તેનો ઉપયોગ કરી શકું?

- તમારી બેન્કની શાખાની મુલાકાત લો. (તે એટીએમ થી અથવા ઓનલાઇન પણ કરી શકાય છે.)

- તમને મોબાઈલ મની આઇડેન્ટિફાયર (એમએમઆઈડી) અને મોબાઈલ પીન (એમપીઆઈએન)આપવામાં આવશે.

- એમપીઆઈએન યાદ રાખો.

યુએસએસડીનાં ફાયદા શું છે?

યુએસએસડીની સગવડ મેળવવવા માટેના પગલાં

- તે તમારા ફોનના પ્રીપ્રેઇડ બેલેન્સ જાણવા જેટલુંજ સરળ છે. એક સામાન્ય ફોનથી લેવડદેવડ શક્ય બનાવે છે.

- તમારા બેન્કના ખાતા સાથે મોબાઈલ નંબર જોડો.

- તમારા ફોનથી ડાયલ*99# કરો.

- બેન્કના ટૂંકા નામ અથવા પ્રથમ ૪ અક્ષરની જગ્યાએ બેન્કના પ્રથમ ૩અક્ષર ભરો.

- આઈએફએસસી

- “ફંડ–ટ્રાન્સફર- એમએમઆઈડી” ઓપ્શન પસંદ કરો.

- નાના લેનારનો મોબાઈલ નંબર અને એમએમઆઈડી એન્ટર કરો.

- રકમ અને તમારો એમપીઆઈએન નંબર એન્ટર કરો એક સ્પેસ છોડી તમારા ખાતાના છેલ્લા ૪ આંકડા એન્ટર કરો.

- ઉપર જણાવેલી પ્રક્રિયા કરવાથી તમે તમારા નાણા ટ્રાન્સફર કરી શકશો.

આ સેવાઓ પણ ઉપલબ્ધ છે.

નોન-ફાયનાન્સિયલ સર્વિસીસ:

- બેલેન્સ એન્ક્વાયારી. –વપરાશકર્તા મોબાઈલ પર તેમનું બેલેન્સ જાણી શકશે.

- મીની સ્ટેટમેન્ટ–ગ્રાહક તેમના નોંધાયેલા મોબાઈલ નંબરથી તેમના ખાતાનું મીની સ્ટેટમેન્ટ મેળવી શકશે.

- જાણો મોબાઇલ નાણાં આઇડેન્ટિફાયર: ગ્રાહક મોબાઈલ બેન્કિંગ રજીસ્ટ્રેશન દરમિયાન બેંક દ્વારા આપવામાં આવેલ તેનો એમએમઆઈડી નંબર જાણી શકશે.

- બનાવો/બદલો:એમ– પીન –ગ્રાહક નાણાકીય વ્યવહારો માટે ફાળવેલા એમ-પીન(મોબાઈલપીન) નંબરને બનાવી કે બદલી શકાય છે.

ફાયનાન્સિયલ સર્વિસીસ:

- મોબાઈલ નંબર અને એમએમઆઈડીની મદદથી ફંડ ટ્રાન્સફર: ગ્રાહક એમએમઆઈડી અને મોબાઈલ નંબરથી ફંડ ટ્રાન્સફર કરવાનો લાભ લઈ શકે છે.

- આઈએફએસસી અને એકાઉન્ટ નંબરની મદદ થી ફંડ ટ્રાન્સફર: ગ્રાહક આઈએફએસકોડ અને એકાઉન્ટ નંબરની મદદથી ફંડ ટ્રાન્સફરનો લાભ લઈ શકે છે.

- તમારી બેન્કની વેબસાઈટ પર વધુ સૂચનોનો ઉલ્લેખ તમે જોઈ શકશો.

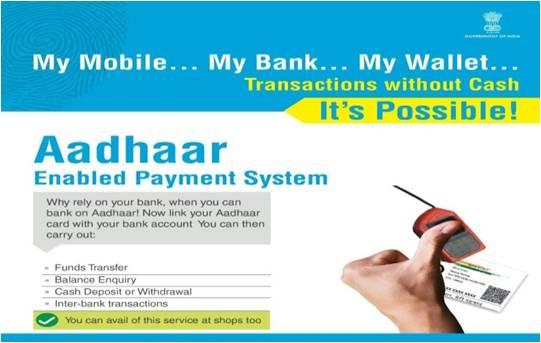

એઈપીએસ(આધાર એનાબલ પેમેન્ટ સિસ્ટમ)

એ ઈ પી એસ શું છે?

એઈપીએસ એટલે આધાર એનાબ્લેડ પેમેન્ટ સિસ્ટમ. આ પેમેન્ટ સિસ્ટમમાં ગ્રાહક બેન્કિંગ વ્યવહારોની ચૂકવણી કરવા આધારકાર્ડનો ઉપયોગ કરે છે. તે બેન્કિંગ કોરસપોન્ડન્ટ(બીસી)ની મદદથી બેંક ટુ બેંક(પીઓએસ) (માઈક્રોએટીએમ) ચૂકવણીની પરવાનગી આપે છે. જે ગ્રાહકો એમના બેંક એકાઉન્ટની સાથે આધાર નંબર ધરાવે છે તે બીસીની મદદથી કોઈપણ એઈપીએસ નંબર કે પીન અથવા પાસવર્ડ વિનાપોતાનાઘણાં નાણાકીય વ્યવહારો કરી શકે છે.એઈપીએસને એક્ટીવ કરવા મારે શેની જરૂર છે?

એઈપીએસથી વ્યવહાર કરવા માટે ગ્રાહકને જરૂરી ઇનપુટસ

- આઈઆઈએન(જે બેંક સાથેસંકળાયેલા હોય તેની ઓળખ)

- આધારનંબર

- નોંધણી સમયે લીધેલી ફિંગર પ્રિન્ટ

મારે શા માટે તેનો ઉપયોગ કરવો જોઈએ?

એઈપીએએસથી નીચે પ્રમાણે વ્યવહાર કરી શકો છો.

- બેલન્સ સંબંધી પૂછપરછ

- કેશવિડ્રો

- કેશ ડીપોઝીટ

- આધાર ટુ આધાર ફંડ ટ્રાન્સફર

- એઈપીએસ સાથે સંકળાયેલી દુકાનો પરથી ખરીદી.

મારે શા માટે તેનો ઉપયોગ કરવો જોઈએ?

- આધાર નંબર અને ફિંગરપ્રિન્ટનો ઉપયોગ સરળ, સુરક્ષિત પેમેન્ટ પ્લેટફોર્મ.

- શરીરના અવયવો અને વ્યક્તિગત માહિતીનો ઉપયોગ હોવાથી છેતરપિંડીથી બચી શકાય છે.

- નરેગા, સોશિયલ સિક્યુરિટી પર્સન, વિકલાંગ તેમજ પેન્શનધારકો જેવી રાજ્યસરકારની સંસ્થાઓ આધાર સત્તાધિકરણની મદદથી ચૂકવણી કરે છે.

- આસલામત અને સુરક્ષિત હોવાથી સરળ છે.

- તેમનાં ગ્રાહકો સુધી પહોંચવા અને તેમની નાણાકીય સેવાઓ વિસ્તારવા બીસીએસનો લાભ આપવા બેંકો સક્રિય બની છે.

- હાલમાં નાણાકીય વ્યવહારોનો કોઈ ચાર્જ લેવામાં આવતો નથી.

- બેન્કનો ખાતાનંબર યાદ રાખવાની જરૂર નથી.

- જેમની પાસે બાયોમેટ્રિક ડીવાઈસ છે તે એન્ડ્રોઇડ ફોન/ટેબ્લેટ્સ કે કોમ્પ્યુટરની મદદથી ઘરે બેસી વ્યવહાર કરી શકે છે. કેટલાક ટેબ્લેટ્સની અંદર જ બાયોમેટ્રિક ડીવાઈસ ફિટ કરેલું હોય છે. જેનો લાભ ગ્રાહકો લઈ શકે છે.

- જેમની પાસે બાયો મેટ્રિક ડીવાઈસ છે તે એન્ડ્રોઇડફોન/ટેબ્લેટ્સ કેકોમ્પ્યુટરની મદદથી ઘરે બેસી વ્યવહાર કરી શકે છે. કેટલાક ટેબ્લેટ્સની અંદર જ બાયો મેટ્રિકડી વાઈસફિટ કરેલું હોયછે. જેનો લાભ ગ્રાહકો લઈ શકે છે.

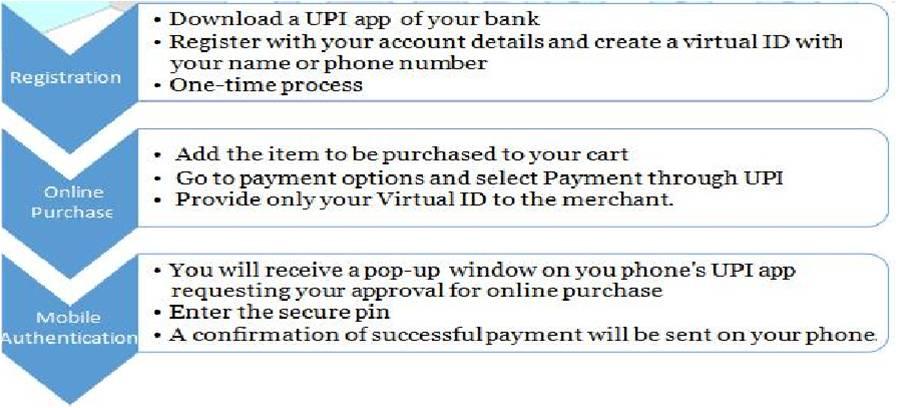

યુપીઆઈ(યુનિફાઇડ પેમેન્ટ ઈન્ટરફેસ)

યુપીઆઈ શું છે?

યુપીઆઈ એટલે યુનિફાઇડ પેમેન્ટ ઈન્ટરફેસ. આ એ સીસ્ટમ છે જેમાં ગ્રાહક સ્માર્ટફોન મારફતે તત્કાલ ઈલેક્ટ્રોનિક ચૂકવણી કરી શકે છે. બેન્કના ખાતાઓમાંથી પૈસા ટ્રાન્સફર કરવા માટે તેનો ઉપયોગ કરવામાં આવે છે. ફંડ ટ્રાન્સફર કરવા માટેની આ અદ્યતન અને સરળ આવૃત્તિ છે.

આઈએમપીએસની જેમ યુપીઆઈ પણ ફંડ ટ્રાન્સફર માટે ખૂબ જ સરળ છે.

- ડેબીટકાર્ડની જેમ મોબાઈલ ફોનનો એક અલગ કાર્ડની જેમ ઉપયોગ કરી શકાય છે.

- તે ૨૪x૭, ૩૬૫ દિવસ કામ કરે છે.

આ માટે મારે શેની જરૂર પડશે?

- યુપીઆઈ એપ્લિકેશનવાળો એક સ્માર્ટ ફોન

- એક બેન્કનું ખાતું

તે કેવી રીતે કામ કરે છે?

યુપીઆઈથી ઓનલાઈન વ્યવહાર કરવા માટે ૩સ્ટેપ્સની પ્રક્રિયા છે.

તેના ફીચર્સ અને લાભ કયા કયા છે?

- યુપીઆઈનો ઉપયોગ કરવાથી ગ્રાહકને તેના ખાતાનું નામ,ખાતા નંબર, આઈએફએસસીકોડ, અથવા બેન્કની બ્રાન્ચનું નામ યાદ રાખવાની જરૂર નથી.

- યુપીઆઈનાં ઉપયોગથીતમારે ડેબીટકાર્ડ જેવા ફીઝીકલ કાર્ડ સાથે રાખવાની પણ જરૂર નથી.

- તેના અસુરક્ષિત માળખાને કારણે જરૂરી એવા નેટબેન્કિંગનાં મલ્ટીસ્ટેપ્સ પ્રોસેસમાંથી પસાર થવાની જરૂર નથી.

- ખૂબ જ સરળ એપ્લીકેશન હોવાથી દરેક તેનો ઉપયોગ કરી શકે છે.

- તરત અને સુરક્ષિત તેમજ તેનો ઉપયોગ ગમે ત્યાં કરી શકો છો.

- સમાજ માટે સંપૂર્ણ કેશલેસ માર્ગ ખુલ્લો મૂકે છે.

- કોઈપણ બીલની ચૂકવણી માટે તેનો ઉપયોગ કરી શકાય છે.

- ગ્રાહક યુપીઆઈનો ઉપયોગ જરૂરી બીલ અને શાળાની ફી ભરવામાં પણ કરી શકે છે.

ઈ-વોલેટ

ઈ-વોલેટ એટલે ઇલેકટ્રોનિક વોલેટ. તે એક એવા પ્રકારનું ઇલેક્ટ્રોનિક કાર્ડ છે કે જે એક કમ્પ્યૂટર અથવા સ્માર્ટફોન મારફતે ઓનલાઇન લેવડદેવડો માટે વપરાય છે. ઈવૉલેટની ઉપયોગિતા ક્રેડિટ અથવા ડેબિટ કાર્ડ જેવી જ છે. ઇ-વોલેટ દ્વારા ચુકવણી કરવા માટે વ્યક્તિગત બેંક ખાતા સાથે લિંક કરવાની જરૂર છે. ઈવૉલેટનો મુખ્ય ઉદ્દેશ કાગળવિહિન પૈસાવ્યવહાર સરળ બનાવવા માટે છે.

ઈ-વોલેટશું છે?

ઈ-વોલેટ એટલે ઇલેકટ્રોનિક વોલેટ. તે એક એવા પ્રકારનું ઇલેક્ટ્રોનિક કાર્ડ છે કે જે એક કમ્પ્યૂટર અથવા સ્માર્ટફોન મારફતે ઓનલાઇન લેવડદેવડો માટે વપરાય છે. ઈવૉલેટની ઉપયોગિતા ક્રેડિટ અથવા ડેબિટ કાર્ડ જેવી જ છે. ઇ-વોલેટ દ્વારા ચુકવણી કરવા માટે વ્યક્તિગત બેંક ખાતા સાથે લિંક કરવાની જરૂર છે. ઈવૉલેટનો મુખ્ય ઉદ્દેશ કાગળવિહિન પૈસાવ્યવહાર સરળ બનાવવા માટે છે.

તે કેવી રીતે કામ કરે છે?

ઈવોલેટનાં મુખ્યત્વે બે ઘટકો છે. સોફ્ટવેર અને માહિતી.

સોફ્ટવેર વપરાશકર્તા દ્વારા પૂરી પાડેલી માહિતી જેમાં વ્યક્તિનુંનામ, શીપીન્ગનું સરનામું, પેમેન્ટ પધ્ધતિ, ચૂકવણીની રકમ, ડેબીટ/ક્રેડીટકાર્ડની વિગત જેવી વ્યક્તિની અંગત માહિતીનો સંગ્રહ કરે છે અને તેને સુરક્ષિત રાખે છે.

ઈ-વોલેટનો ઉપયોગ કઈ રીતે કરી શકાય?

ગ્રાહકનીમાટે:

તમારા ડિવાઈસમાં એપ્લિકેશન ડાઉનલોડ કરો.

- જરૂરી માહિતી ભરી સાઈન-અપ કરો. વપરાશકર્તાને તેનો પાસવર્ડ મળશે.

- ડેબીટ/ક્રેડિટકાર્ડ કે નેટબેન્કિંગ દ્વારા રકમ જમા કરો.

- ઓનલાઈન શોપિંગ કર્યા પછી ઈ-વોલેટ ઓટોમેટીકલી વપરાશકર્તાની માહિતી પેમેન્ટફોર્મમાં ભરી દેશે.

- એકવાર ઓનલાઈન પેમેન્ટ થઈ જશે પછી ગ્રાહકે બીજી કોઈ સાઈટ કે ઓરદાર ફોર્મ માં માહિતી ભરવાની જરૂર નથી. તે ઓટોમેટીકલી જ અપડેટ થઈ જશે.

વેપારી માટે:

- વેપારીએ પોતાના ડિવાઈસમાં એપ્લિકેશન ડાઉનલોડ કરવાની રહેશે.

- જરૂરી માહિતી ભરી સાઈન-અપ કરો. વપરાશકર્તાને તેનો પાસવર્ડ મળશે.

- વેપારી તરીકે પોતાને જાહેર કરો.

- રકમ સ્વીકારવી શરૂ કરો.

ઈ-વોલેટનો ઉપયોગ કરવા માટે મારે શેની જરૂર છે?

- બેંકએકાઉન્ટ

- સ્માર્ટફોન

- ૨જી/૩જી/૪જી કનેક્શન

- ફ્રીવોલેટ એપ્લિકેશન

- પ્રેક્ટીસ કરવી જરૂરી છે.

- બેન્કમાંથી દરરોજની લેવડદેવડ મેળવવા તમારો મોબાઈલ નંબર રજીસ્ટર કરાવો.

- તમારો પીન નંબર કોઈ સાથે શેર ન કરો. તમારો પીનનંબર કોઈને ના જણાવો.

- વિશ્વાસપાત્ર વેપારી સાથે જ કામ કરો.

- એટીએમમાંથી નાણા ઉપાડતી વખતે ધ્યાન રાખો કે કે કોઈ તમારી પાછળથી જોઈ તો નથી રહ્યુંને.

સ્ત્રોત: સી એસ સી ઇન્ડિયા

ફેરફાર કરાયાની છેલ્લી તારીખ : 3/15/2020